2018年2月5日

「相続なんて遠い未来のこと」、「そんな財産あったっけ?」そう思っている人こそ要確認です。

相続税は最高50%の高税率のため、遺族へのインパクトがとても大きいのが特徴です。

さらに、2017年の相続税改正により相続税の対象が拡大。相続税の基礎控除額の縮小により、改正前には課税対象とならなかったケースでも、課税対象となる可能性が出てきたのです。

そこで今回は、生命保険の死亡保険金にかかる税金を抑える方法をご紹介します。

生命保険で相続税が発生する仕組みは?

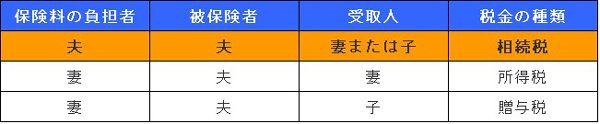

生命保険契約者が亡くなり死亡保険金を受け取ると、相続税・所得税・贈与税などが発生する場合があります。

このとき重要なのが、保険料を支払っている契約者、保険をかけている被保険者、そして保険金の受取人が誰なのかで、発生する税金が異なる点です。

この違いにより所得税、相続税、贈与税の3つの種類に分けられます。

相続税の課税対象となるのは、保険料の負担者と被保険者が同一の場合(網掛け部分)です。

生命保険で相続税が節税できる仕組み

生命保険の受け取り金(死亡保険金)には、基礎控除以外に、相続税が非課税となる金額の枠が設定されています。

生命保険の受け取り金が非課税となる金額は500万円×相続人の数です。

最終的には、相続額から基礎控除分(基礎控除:3,000万円+600万円×法定相続人の数)と生命保険の非課税枠内での受け取り金を引いた額が相続税対象となります。

では、節税対策として生命保険を活用することで、どのくらい節税できるのか、具体的な例で示してみましょう。

【想定条件】

総資産:8,000万円

家族構成:夫、妻、子供2人(長女、次女)

夫の死亡により、法定相続人である妻と子供2人が相続する。

<生命保険を活用しない場合>

相続税:440万円

3,000万+600万×3人=4,800万円=基礎控除額

8,000万-4,800万=3,200万⇒相続税率20%

3,200万×20%-200万(税額に応じた控除額)=440万円=相続税額

<生命保険を活用した場合>

相続税:205万円

※総資産7,800万円の内、2,000万円を生命保険分とする。

500万×3人=1,500万円=生命保険を活用した非課税分

8,000万-4,800万-1,500万=1,700万円⇒相続税率15%

1,700万×15%-50万(税額に応じた控除額)=205万円=相続税額

このように235万の違いが生じます。

(2018/1/1現在の税率)

もし、配偶者が相続人の場合は、1億6,000万円を非課税枠に含めることが可能です。

よって、非課税枠の総額は、1,500万円+4,800万円+1億6,000万円=2億2,300万円です。

つまり、相続財産の額(保険金の額を合わせた額)が、2億2,300万円を超えない限り、相続税は課せられません。

これはかなりの高額に思えますが、不動産などとあわせるとオーバーすることもあります。生前にしっかり対策をたてておきましょう。

相続税対策に一番効果的な保険は、終身保険

保険は、主に「定期型」と「終身型」があります。「定期型」とは、一定期間の間だけ死亡保障を受けることができる保険であり、「終身型」とは生涯に渡り、死亡保障を受けることができる保険です。

※死亡保障:被保険者の死亡時に死亡保険金が支払われるための保障

相続税対策のためには、「終身型」への加入がおすすめです。定期型の場合、指定の保険期間が終わってしまった場合、更新手続きをしないと死亡保障を受けられないためです。

さらに、終身型保険の中でも、保険料が「掛け捨て」の保険と、支払った保険料が積み立てられる「貯蓄型」が存在します。

少子高齢化を踏まえ、今後も相続税の税制改革が予想されます。

すぐにできる対策として、契約者、非契約者、受取人に注意しながら、終身型保険への加入が考えられます。

相続税は複雑な仕組みですので、もっと詳しく相続対策における保険のメリットを知りたい方は、保険の相談窓口に問い合わせされることをおすすめします。